Оцінка достатності капіталу за міжнародними стандартами в Росії

студент, Національний Дослідницький Томський Політехнічний Університет, РФ, м Томськ

науковий керівник, канд. екон. наук, доц., Національний Дослідницький Томський Політехнічний Університет, РФ, м Томськ

науковий керівник, канд. екон. наук, доц., Національний Дослідницький Томський Політехнічний Університет, РФ, м Томськ

У статті розглядаються основні положення і структура угоди з контролю достатності капіталу, прийнятим Базельським комітетом з банківського нагляду. Розглянуто проблеми оцінки достатності капіталу. Виконано аналіз статистики по скороченню кількості банків. Проаналізовано документи Базельської угоди, а саме Базель 1, Базель 2 і Базель 3. Було зроблено короткий огляд перших результатів по впровадженню Базельських принципів в російський банківський сектор.

Фінансова криза надав негативний вплив на економіку багатьох країн. Для подолання наслідків фінансової кризи, багато урядів і Центральні банки стали вживати екстрених заходів з порятунку банківської системи своїх країн. Для вирішення даної проблеми багато хто з них звертаються в Базельський комітет з банківського нагляду. У свою чергу Базельський комітет приймає рішення про перегляд і посилення міжнародних стандартів оцінки достатності капіталу, які закріплені в Базельському угоді.

Фінансовий криза 2008 р вплинув на банківську систему в Росії і в усьому світі. Відбулося уповільнення темпів зростання російського банківського сектора. Якщо в 2007 р активи становили 44,1%, то в 2008 р даний показник скоротився до 39,2%. Багато комерційні організації зіткнулися з різким зниженням вартості активів і з практично повною скороченням зовнішнього фондування. Спостерігався відтік вкладів населення з банків, з'явилися проблеми з перетіканням ліквідності [1].

Для збільшення обсягу своєї ліквідності, 100 найбільших комерційних організацій залучили кредити Банку Росії, загальною вартістю 3,1 трлн. руб. Не вирішені раніше проблеми банківської системи підвищили ймовірність реалізації системних банківських ризиків. До проблем банківської системи Росії можна віднести:

· Низький рівень капіталізації банків;

· Низький темп зростання статутного капіталу діючих кредитних організацій;

· Темпи зростання активів випереджають темпи збільшення власних коштів банків;

· Брак ліквідності;

· Регіональні банки обмежені можливостями отримувати достатню рефінансування;

· Низький темп зростання залучених кредитними організаціями депозитів населення і засобів організацій;

· Помітне збільшення частки збиткових кредитних організацій;

· Низька якість пасивів і незбалансованість структури активів;

· Відсутність довіри з боку клієнтів і вкладників [2].

У другій половині 2008 р відбулося погіршення умов кредитування російських банків з боку міжнародних інвесторів. Російські організації та підприємства мали недержавний зовнішній борг в розмірі 500 млрд. Дол. Це призвело до браку ліквідності, яка в свою чергу вплинула на банкрутство окремих російських банків і компаній. Наша держава почало надавати великомасштабну фінансову допомогу.

Фінансова криза вплинув на зростання курсу долара по відношенню до рубля, який підвищився з 23 руб. до 28 руб. Коли курс долара став дорогим, населення почало скуповувати долари, вклади в рублях стали замінювати на доларові вклади, стали виводити рублеві внески і почали зберігати їх вдома. Уряд і Центральний банк (нині Банк Росії) стали застосовувати заходи з надання поліпшення фінансового стану країни.

Стан економіки стало погіршуватися в 2014 році, воно пов'язане з санкціями Америки і західних країн. На економічна криза 2014-2015 рр. вплинув різкий спад цін на поставляються в країни Європи енергоресурси, а саме газу і нафти. Також ми бачимо, що в банківській системі зростають ризики, а саме спостерігається стійке зростання простроченої заборгованості. Ситуацію в банківській системі ускладнить прискорення інфляції. У 2009 р інфляція становила 8,8%, то в 2015 р цей показник склав 12%. Інфляція призвела до зниження платоспроможності позичальників, погіршення фінансового становища банків і підвищення кредитних ризиків. Перераховані проблеми призвели до скорочення кількості банків.

У 2015 р продовжилося знецінення російського рубля щодо світових валют, виникають труднощі з погашенням валютної заборгованості. Спостерігається підвищення кредитних ставок за банківськими кредитами, яке веде до низької кредитоспроможності і до падіння рентабельності банківського сектора. Виникає необхідність формування додаткових резервів.

Для подолання наслідків кризи 2015 року, держава надає підтримку на стабільність банківської системи в Росії. Наприклад, підвищилася максимальна сума страхових виплат з 700 тис. Руб. до 1,4 млн. руб. Це призведе до довіри з боку клієнтів і вкладників банківської системи. У 2015 році було прийнято рішення про докапіталізацію банківського сектора через облігації федеральної позики (ОФП) в розмірі 1 трлн. руб. Ці гроші спрямовані на погашення заборгованостей перед вкладниками, позик і облігаційних боргів. З одного боку, результати виявилися позитивними, але з іншого боку, перша докапіталізація сталася через 3,5 місяці після прийняття рішення. А фінансова криза почала різко прискоряться в 2014 р

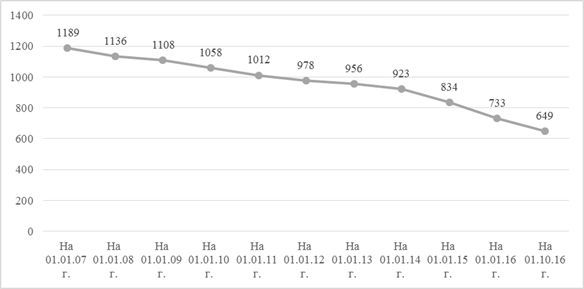

За останні роки кількість кредитних організацій знижується. У найближчі 5 років на думку експертів залишиться приблизно 500 - 600 банків, стабільний рівень можемо досягти і з 100 банками. За даними Банку Росії на 01.01.2016 р кількість комерційних банків і не банківських організацій в цілому по Російській Федерації становить 733. Якщо порівняти з 2008 роком, то ми бачимо значне скорочення на 35,5%. Це пов'язано з не ліквідністю кредитних організацій, а також із зовнішніми умовами. Станом на 01.01.2015 року кількість комерційних банків і не банківських організацій по РФ становила 834, з них 50,24% можна віднести до відповідних вимог по величині статутного капіталу банкам. Ми бачимо, що тільки за минулий 2015 року, ми бачимо, що кількість банків скоротилася на 101. Станом на 1 жовтня 2016 р порівнянні з 2015 р відбулося скорочення банків на 185 і склало 649. Розглядаючи динаміку загальної кількості діючих банків по Російської Федерації за останні 10 років, ми бачимо, що з кожним роком високими темпами скорочується число кредитних організацій (рисунок 1).

З зробленого аналізу, ми приходимо до висновку, що ростуть проблеми в банківській сфері, а саме проблеми з недостатністю капіталу банків.

Банківська система є стабільною, якщо підтримується достатній рівень сукупного капіталу. Кредитні організації повинні мати достатню кількість капіталу, щоб підвищилася кредитоспроможність і органи контролю могли довіряти даним банкам. Від ризику, якого бере на себе банк залежить сума необхідного капіталу. При визначенні необхідного обсягу капіталу, перед банком стоїть завдання: або вкладати кошти в активи, або збільшити свій капітал у міру зростання ризику.

Малюнок 1. Статистика по скороченню кількості банків в Росії за 2007-2016 рр.

Проблеми визначення достатності капіталу банку стала предметом спору між регулюючими органами і банками. Банки обходяться мінімумом капіталу, тим самим піднімають показники зростання активів і прибутковості. У той час банківські контролери вимагають великого капіталу для зниження ризиків банкрутства комерційних організацій. Достатність капіталу показує ступінь надійності банків, а також схильність його до банківських ризиків, до яких можна віднести операційні, кредитні та ринкові ризики. Розмір власного капіталу повинен відповідати розміру активів. Великий випуск акцій негативно впливає на діяльність комерційних банків, вони повинні бути рівні оптимальним потребам у власних коштах. Органи нагляду банку прагнуть знайти співвідношення між іншими параметрами діяльності комерційних банків і величиною капіталу [3].

Якщо частка капіталу в комерційних організаціях занижена, то говорять про невідповідною відповідальності банку і його вкладників. Коли справа стосується відповідальності банків перед вкладниками і кредиторами, вони обмежуються капіталом. В цьому випадку довірені особи піддаються ризикам.

Розглянемо фактори, що обумовлюють вимоги щодо збільшення банківського капіталу:

· Ринкова вартість банківських активів змінюється з погіршенням кредитоспроможності позичальників, зі зміною процентних ставок;

· Кредитні організації покладаються на джерела короткострокової заборгованості.

Одним з найбільш використовуваних показників для оцінки достатності капіталу є відношення капіталу до суми активів. На початку 20 століття цей показник широко використовувався в США. Ще тоді було встановлено, що сума депозитів банку приблизно на 10% повинна покриватися за рахунок капіталу. Цей показник вважається простим для порівняння діяльності кредитних організацій. На сьогоднішній день зберігає свою популярність у банківських фінансових служб.

У 40-х роках 20 століття на зміну цим показником прийшов інший, в якому стали розраховувати відношення капіталу до загальних активів. У той час банки вважали, що однією з причин банкрутства кредитних організацій є склад і якість банківських активів. Цей показник вказував на збитки, які міг зазнати банк без шкоди для вкладників, і він становив 8%. Пізніше пропонувалися вести коефіцієнти, що визначають відношення сукупного капіталу до активів і коефіцієнти, побудовані на основі надлишкового капіталу.

З 1993 р стали застосовувати коефіцієнт Кука, в якому встановлюється мінімальне співвідношення між капіталом банку і його балансовими і позабалансовими активами. Норматив даного показника дорівнює 8%, поширювався на міжнародні банки, які мають філії, дочірні або спільні банки за кордоном. Власний капітал при розрахунку коефіцієнта Кука включає в себе два елементи: стрижневий і додатковий капітал. Щоб оцінити достатність капіталу, зважували активи і позабалансові зобов'язання.

Протягом тривалого періоду, центральні банки окремих країн прагнули виробити систему нормативів, за допомогою яких можна оцінити достатність капіталу або банківської системи в цілому. Це вдалося зробити Базельському комітету з банківського нагляду [4].

Базельський комітет з банківського нагляду, створений в 1974 році, - об'єднання представників центральних банків при Банку міжнародних розрахунків. Збираються чотири рази на рік з метою вироблення стандартів банківської діяльності.

Основними завданнями Базельської угоди є:

· Впровадження єдиних стандартів у сфері банківського регулювання;

· Підвищення якості кредитного портфеля;

· Зменшення ризику дефіциту ліквідності;

· Підвищення стійкості банківської системи перед можливими економічними кризами [5].

До документів Базельської угоди, контролюючим достатність капіталу банків, можна віднести:

1) Базель 1 (введений в 1988 р) - перша угода Базельського комітету з банківського нагляду щодо вимог до власного капіталу банків, введений в 1988 р Головною метою Базеля 1 є обмеження кредитних ризиків шляхом розробки ряду принципів нагляду.

До основних елементів Базеля 1 відносять:

· Капітал кредитних організацій визначається двома рівнями (основної та додаткової);

· В розрахунок приймається тільки кредитний ризик;

· Капітал комерційних організацій має становити не менше 8% від їх активів з урахуванням ризику;

· Зважування активів проводиться за фіксованою шкалою.

До переваг Базеля 1 відносять:

· Традиційність;

· Простота розрахунків;

· Універсальність (даний підхід може бути застосований до будь-яких кредитних організацій).

До недоліків Базеля 2 відносять:

· Необхідний органом нагляду, мінімальний розмір капіталу відрізняється від економічного капіталу, який розподілений банком по структурам відповідно до внутрішніх методиками оцінки ризиків;

· Можна знизити розмір капіталу за рахунок виведення за баланс банку, що мають завищені коефіцієнти ризику та високий рейтинг;

· Відсутня гнучкість при оцінці ризиків активів, наприклад, щодо зобов'язань корпоративних позичальників.

2) Базель 2 (26 червня 2004 року) - документ Базельського комітету з банківського нагляду, містить в собі рекомендації в області банківського регулювання. Головною метою Базеля 2 є підвищення якості управління ризиками в банківській справі, що в свою чергу має зміцнити стабільність фінансової системи в цілому.

До основних елементів Базеля 2 відносять:

1. Мінімальні нормативи капіталу: банки мають право вибору підходу оцінки ризиків; передбачається система стимулювання комерційних організацій до використання методик оцінки ризиків; в розрахунок приймаються три види ризику (кредитний, операційний і ринковий).

2. Ринкова дисципліна: розкриття методології оцінки ризиків, а також припущення банку можливої ймовірності дефолту; учасники ринку можуть оцінити достатність капіталу; вимоги до розкриття інформації банків посилюються, вони забезпечують максимальну прозорість своєї діяльності.

3. Вимоги за достатністю капіталу: перевірка і оцінка внутрішньобанківських методик розрахунку ризику і достатності капіталу; визначені умови і механізми побудови орієнтованого банківського нагляду; перехід від формального до змістовного регулювання.

Переваги Базеля 2:

· Можливість якісно поліпшити систему управління ризиками в ході впровадження стандарту (інформаційні системи, оцінка ефективності діяльності з урахуванням ризику, система управління даними, внутрішні процеси і система корпоративного управління);

· Можливість зниження вимог до капіталу банку і отримання великої прибутковості за рахунок оцінки ризиків, яка враховує специфіку діяльності конкретної організації.

До недоліків Базеля 2 відносять:

· Недостатня увага до ризику контрагента по операціях з похідними цінними паперами;

· До кінця не визначена ієрархія банківських ризиків і рівень гарантування власного капіталу банків, який дозволяє успішно протистояти системним ризикам;

· Пропонуючи комерційним організаціям модель внутрішньої оцінки ризиків, Базельський комітет вступає в протиріччя з заявленими нею ж самою метою;

· Недостатність капіталу, який з часом веде до банкрутства банків.

3) Базель 3 (введений 2010 року) - документ Базельського комітету з банківського нагляду, в якому посилюються вимоги до капіталу банку, введені нові нормативні вимоги по ліквідності. Головною метою Базеля 3 є усунення недоліків, виявлених в ході застосування Базеля 2.

Вимоги Базеля 3 до комерційних організацій:

1. Підвищено вимоги до якості капіталу: капітал 1 рівня підвищується з 4% до 6%; показник левериджу (відношення позикових коштів до власних) повинен дорівнювати 3%; вводиться норматив достатності базового капіталу, який становить переважну частину основного капіталу, і він повинен дорівнювати 4,5%; з 2016 р вводиться «буфер консервації капіталу», який передбачає додаткові вимоги до капіталу, застосовується для всіх комерційних організацій; в майбутньому введуть «контрциклічну буфер», який призначений для стримування кредитної активності банків у періоди економічного підйому і стимулювання її в періоди спаду.

2. Удосконалення ризик - менеджменту і IT-систем від всіх банків.

Переваги Базеля 3:

· Усуваються недоліки, виявлені в ході застосування Базеля 2;

· Захищає банківську систему від невеликих циклічних ризиків;

· Кредитні організації можуть оцінити ризики для сталої роботи;

· Збільшення резервів банку.

До недоліків Базеля 3 можна віднести:

· Навантаження по відрахуванням лягає на базовий капітал першого рівня;

· Не може врятувати банки від фінансових криз;

· В умовах повільного зростання світової економіки, банки не зможуть знайти кошти, які вони повинні будуть влити в акціонерний капітал;

· При збільшенні кількості капіталу, вартість цього капіталу збільшиться, банкам доведеться збільшити свій прибуток вдвічі;

· Злиття банківських систем, який призведе до зменшення числа банків, стійкість в банківській системі і конкуренцію в банківській сфері;

· Жорсткі вимоги до капіталу банку викличе дефіцит і зниження левериджу, які відіб'ються на обсягах і темпах зростання кредитування, це може привести до збільшення вартості кредитів і зниження доступності цих кредитів в сегменті малого і середнього бізнесу.

Впровадження Базельських стандартів в Росії з боку учасників національного банківського сектора зажадає заходів в напрямку подальшого розвитку власних методик, систем і процесів з підтримки достатності капіталу та управління ризиками. Так як в даний час багато комерційних і не комерційні банки знаходяться в стані банкрутства, багато хто з них припиняють свою діяльність. Це пов'язано з понесенням кредитною організацією втрат або погіршення ліквідності внаслідок настання несприятливих умов, пов'язаних з внутрішніми і зовнішніми чинниками. До внутрішніх факторів належать недостатність власного капіталу, рівень кваліфікації працівників, складність організаційної структури, плинність кадрів і інші. До зовнішніх факторів належать вживані технології, зміна економічних умов діяльності кредитної організації. Росія входить до числа країн, що розвиваються. Тому перед Росією стоїть непросте завдання, тому що потрібно буде застосувати всі стандарти трьох нормативних документів, що становлять Базельська угода. Країни з розвиненою економікою застосовують стандарти документів Базеля 2 та Базеля 3.

В даний час Банк Росії застосовує елементи Базеля 2 з урахуванням деяких змін. Цей стандарт застосовується в спрощених розрахунках стандартизованого підходу до оцінки кредитного ризику, а також розраховують операційний ризик [6].

У Росії, Базель 2 впроваджується з метою зміцнення іміджу, як цивілізованої країни з ринковими відносинами і розвиненою банківською системою. Банк Росії не міг відмовитися від переходу на нові стандарти Базеля 2, так як це утрудняє продовження зростання кредитних рейтингів російських банків і підвищення рейтингу держави. Базель 2 приймається з економічною метою, банківська система Росії переходить від екстенсивного до інтенсивного моделі розвитку. Комерційні організації вичерпали відносно прості способи завоювання ринків і прибуткового розміщення ресурсів. На сьогоднішній день не тільки перед банками, а перед акціонерами стоїть завдання, в якій в банки потрібно вкласти додаткові кошти і забезпечити їх розвиток за рахунок високого рівня організації роботи, до якої відносять мінімізацію витрат, якість послуг і якість управління. При прийнятті стандартів Базеля 2, можуть змінитися базові стратегії російських банків, розглянемо кілька з них:

· Відображення ризиків в нормативах банківського капіталу;

· Стимулювання комерційних організацій до постійного вдосконалення своїх методів оцінки і управління операційним і кредитним ризиком;

· Наближення мінімальних вимог до достатності капіталу [7].

В даний час в Росії переходять зі стандартів Базеля 2 до стандартів Базеля 3. Це пов'язано з невідповідністю впровадження стандартів Базеля 2 в Росії. У 2010 році опубліковано третього Базельська угода (Базель 3), яке спрямоване на підвищення якості управління ризиками та капіталом фінансових організацій. В даному документі встановлено жорсткі стандарти нагляду за банківською діяльністю, підвищені вимоги до розкриття інформації та управління ризиками. Базельським комітетом були встановлені конкретні терміни, протягом яких кредитні організації повинні були прийняти вимоги Базеля 3.

З 2013 р стандарти Базеля 3 стали застосовувати такі країни, як Китай, Австралія, Гонконг, Індія, Японія, Канада, Саудівська Аравія, Мексика, Сінгапур і ПАР. Пізніше перші проекти нормативних документів опубліковані Росією, Бразилією, Аргентиною, Республікою Корея, Індонезією, США і ЄС.

У вересні 2012 р в Росії розпочато обговорення нормативів на основі Базеля 3, в якому розглядалися нові вимоги до визначення величини власних коштів кредитних організацій. Банк Росії заявив про те, що стандарти Базеля 3 почнуть застосовуватися з жовтня 2013 г. Для того, щоб перейти до стандартів Базеля 3, Банк Росії зажадав від кредитних організацій, провести паралельний розрахунок капіталу. У 2013 р за планом Банку Росії була проведена система звітності за показником «леверидж», в якій розраховувалися показники достатності капіталу до 2017 року, а вже з 2018 року планується введення обов'язкового показника «леверидж», який не допускає високого рівня боргового навантаження за балансовими і позабалансовими позиціями. Банки повинні мати у своєму розпорядженні мінімально встановленого розміру капіталу першого рівня з урахуванням сумарної величини ризиків.

Банком Росії проводиться аналіз фінансової стійкості банків, передбачений Базелем 3. За новими стандартами Базеля 3 передбачаються підвищені вимоги до якості і достатності капіталу фінансових організацій. Для покриття збитків комерційних організацій, пропонується підвищення мінімальних нормативів достатності капіталу. Вимоги до ліквідності поділяються на дві групи:

1. Вимоги кількісного характеру включають в себе показники чистого стабільного фондування і показники короткострокової ліквідності.

2. Вимоги якісного характеру включає в себе розкриття інформації.

Показник короткострокової ліквідності забезпечує надійний рівень ліквідності, так як при цьому створюється запас високоліквідних активів, який дозволяє продовжувати діяльність протягом одного місяця у разі відпливу грошових коштів. Для забезпечення довгострокового фондування активів банку на термін більше одного року, вводиться показник чистого стабільного фондування. У вимозі до розкриття інформації передбачають розкриття даних про розбіжності термінів відтоку і припливу ліквідності [8].

Таким чином, виникають труднощі переходу російських банків на Базель 3, вони пов'язані з відсутністю комплексної системи управління ризиками. Багато банки не перейшли до Базелю 2, в зв'язку з цим у цих банків виникають труднощі з визначенням ліквідності. На даний момент можна очікувати, що відбудеться додаткове закриття фінансово - нестабільних банків при переході банків від Базеля 2 до Базелю 3, так як значно посилюються вимоги.

Список літератури:

1.Баршевскій Г. Глобальна економічна криза: причини і наслідки. - СПб .: Авторська книга, 2013. - 158 c.

2.Ершов М. В. Світова фінансова криза. Що далі? - СПб .: Економіка, 2011. - 296 c.

4.Оценка достатності власного капіталу банку // Журнал: електронна версія журналу. - URL: http://www.banki-delo.ru/2009/12/ (Дата звернення 1.11.2016). 5. Що таке «Базельські угоди» // Фінансова газета: електронна версія фінансової газети: - URL: http://fingazeta.ru/how-much/173977 (Дата звернення 3.11.2016). 6.Базель і російська практика визначення достатності капіталу // Стаття: електронна версія статті. - URL: http://www.tpprf-leasing.ru/workdir/files/File/Bazel2.pdf (Дата звернення 7.11.2016). 7.Базель 2 як інструмент підвищення стабільності банківського сектора РФ // Стаття: електронна версія статті. - URL: http://www.scienceforum.ru/2016/1536/17104 (Дата звернення 13.11.2016).

Що далі?