Маючи в своєму розпорядженні широким арсеналом засобів по прогнозуванню можливого банкрутства підприємства фінансовий аналіз дозволяє не тільки з'ясувати, в чому полягає конкретна "хвороба" економіки приємства-боржника, а й завчасно продумати і реалізувати заходи щодо виходу підприємства з кризової ситуації. Так що універсальний рецепт від будь-якого банкрутства - це проведення систематичного фінансового аналізу підприємства.

102

Таблиця 8.1

Дані про банкрутство підприємства *

103

Продовження таблиці 8.1

104

Продовження таблиці 8.1

105

Закінчення таблиці 8.1

106

Фінансовий аналіз спирається і на знання економічної теорії, і на знання юриспруденції, бухгалтерського обліку.

Фінансовий аналіз слід проводити, використовуючи "Методичні положення щодо оцінки фінансового стану підприємств і встановленню незадовільною структури балансу", затверджені розпорядженням Федерального управління у справах про неспроможність (банкрутство) від 12 серпня 1994 № 31-р.

Аналіз і оцінка структури балансу підприємства проводяться з використанням таких показників, як коефіцієнт ліквідності і коефіцієнт забезпеченості власними коштами.

Структуру балансу підприємства можна вважати незадовільною, а підприємство - неплатоспроможним, якщо виконується одна з наступних умов:

- 1) коефіцієнт поточної ліквідності на кінець звітного періоду має значення менше 2;

- 2) коефіцієнт забезпеченості власними коштами - менше 0,1.

Ці показники слід розраховувати не тільки поквартально, а й в оперативному режимі.

При незадовільною структурі балансу для перевірки реальної можливості підприємства відновити свою платоспроможність розраховується коефіцієнт відновлення платоспроможності терміном на 6 місяців наступним чином:

Квосст. =, (8.1)

де КТЛК, КТЛН - фактичне значення коефіцієнта поточної ліквідності на кінець і початок звітного періоду;

- 6 - період відновлення платоспроможності (міс.);

- Т - звітний період (міс.);

- 2 - нормативне значення коефіцієнта поточної ліквідності.

Якщо коефіцієнт відновлення менше 1, значить у підприємства в найближчі 6 місяців немає реальної можливості відновити платоспроможність, якщо воно нічого не змінить у своїй діяльності.

Значення коефіцієнта відновлення більше 1 свідчить про наявність реальної можливості у підприємства відновити свою платоспроможність.

107

При задовільною структурі балансу (КТЛК ≥ 2 і Коб. Сс ≥ 0,1) для перевірки стійкості фінансового положення розраховується коефіцієнт втрати платоспроможності на термін 3 місяці наступним чином:

Кутрів =, (8.2)

де З - звітний період (міс.).

Значення коефіцієнта втрати платоспроможності більше 1 означає наявність у підприємства реальної можливості не втратити платоспроможності протягом найближчих 3 місяців.

Якщо коефіцієнт втрати менше 1, підприємство в найближчі 3 місяці може втратити платоспроможність.

Показники оцінки структури балансу наводяться в табл. 8.2.

Таблиця 8.2

Оцінка структури балансу

№ п / пПоказникиНа початок рокуНа кінець рокуНорма коефіцієнтаОцінка

1 2 3 4 5 6 1. Коефіцієнт поточної ліквідності 1,2 1,174> 2 Структура балансу незадовільна 2. Коефіцієнт забезпеченості власними коштами 0,148 0,146> 0,1 3. Коефіцієнт відновлення платоспроможності 0,58> 1,0 у підприємства найближчим часом немає реальної можливості відновити платоспроможність 4. Коефіцієнт втрати платоспроможності підприємства XXX

108

Деякі підприємства виявляються неплатоспроможними у зв'язку із заборгованістю держави. Під заборгованістю держави перед підприємством розуміються не використані в строк зобов'язання повноважного державного органу виконавчої влади РФ або суб'єкта РФ по оплаті замовлення, розміщеного на підприємстві, від виконання якого підприємства в силу законодавства РФ або суб'єкта РФ не має права відмовитися (що є обов'язковим для виконання підприємством).

Аналіз проводиться на підставі:

- довідки, що містить відомості про структуру державної заборгованості перед підприємством (табл. 8.3);

- документів, що підтверджують наявність даної заборгованості (договорів, розпоряджень повноважних органів державної виконавчої влади РФ або суб'єкта РФ).

Якщо в установлений термін документи не представлені, то залежність платоспроможності підприємства від заборгованості держави перед ним вважається невстановленою.

На підставі даних табл. 8.3 розраховується коефіцієнт поточної ліквідності підприємства з припущення своєчасного погашення державної заборгованості перед підприємством.

Таблиця 8.3

Відомості про структуру державної заборгованості

перед підприємством

109

Сума платежів по обслуговуванню заборгованості держави перед підприємством Z визначається за формулою

Z =

Pi × ti × Si: 100: 360, (8.3)

де P i - обсяг державної заборгованості по i -му не виконані в строк зобов'язанням держави;

- ti - період заборгованості по i -му не виконані в строк зобов'язанням держави;

- Si - річна облікова ставка Центрального банку на момент виникнення заборгованості;

- n - кількість зобов'язань держави перед підприємством.

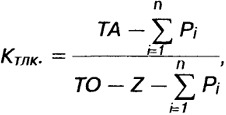

Оцінка поточної ліквідності здійснюється з припущення своєчасного погашення державної заборгованості підприємству і розраховується по скоригованої формулою:

(8.4)

(8.4)

де ТА - поточні активи;

ТО - поточні зобов'язання.

Якщо розрахунки коефіцієнта поточної ліквідності за наведеною формулою показують, що КТЛК ≥ 2, то неплатоспроможність підприємства вважається безпосередньо пов'язаної із заборгованістю держави перед ним; якщо КТЛК <2, то залежність неплатоспроможності підприємства від заборгованості держави перед ним визнається невстановленої.

Перевагами даної методики є простота розрахунків, можливість їх здійснення на базі зовнішньої звітності і наочність отриманих результатів. Однак не можна не відзначити і ряд істотних недоліків.

1. Недосконалість розрахунку показників. Так, для того щоб коефіцієнт забезпеченості власними коштами реально відображав структуру джерел формування оборотних коштів, необхідно в чисельнику формули (3. 13) враховувати довгострокові пасиви, а також доходи майбутніх періодів,

110

фонди споживання, резерви майбутніх витрат і платежів, збитки.

Для того щоб коефіцієнт поточної ліквідності об'єктивно відображав ступінь платоспроможності підприємства, слід в чисельнику формули (4. 1) враховувати активи, реально володіють достатнім рівнем ліквідності (із застосуванням даних аналітичного обліку). До них на сьогоднішній день, крім окремих статей оборотних активів, слід віднести нерухомість, довгострокові фінансові вкладення. Знаменник формули (4. 1) необхідно також скорегувати з урахуванням можливих передчасних вимог щодо погашення боргу, сум товарних кредитів та авансів за продукцію з виробничим циклом більше року.

2. Моментний характер розраховуються показників, хоча всередині звітного періоду значення показників істотно відрізняються від отриманих в результаті розрахунків за даними балансу на початок і кінець цього періоду.

3. Наявність взаємозв'язку між показниками. В умовах повного або майже повної відсутності у більшості підприємств в даний час довгострокового боргу обидва показники пов'язані між собою в такий спосіб:

Коб. = (КТЛ - 1): КТЛ. (8.5)

Отже, коефіцієнт забезпеченості власними коштами не відображає ніякого нової якості балансу підприємства, крім тієї ж поточної ліквідності.

4. екстраполяціонного характер коефіцієнта відновлення (втрати) платоспроможності при його розрахунку передбачається перенесення тенденцій зміни показника поточної ліквідності у звітному періоді на майбутній і не береться до уваги можливість здійснення підприємством найрізноманітніших заходів по відновленню своєї платоспроможності. Тому розрахунок цього коефіцієнта необхідно здійснювати на базі прогнозних розрахунків, визначаючи його як частка від ділення прогнозованої величини коефіцієнта поточної ліквідності на нормативну.

5. Неадекватність критичних значень показників реальної ситуації. Нормативне значення коефіцієнта поточної ліквідності дорівнює 2 взято зі світової обліково-аналітичної

111

практики без урахування реальної ситуації на вітчизняних підприємствах, коли більшість з них продовжує працювати зі значним дефіцитом власних оборотних коштів. Нормативне значення коефіцієнта поточної ліквідності єдине для всіх підприємств означає, що не враховано галузеві особливості та тип виробництва економічних суб'єктів.

112

* Таблиця запозичена з книги "Фінансовий менеджмент" (М .: Перспектива, 1993. с. 127-128).